2014.10.25

【它未控制一家上市公司,却在十余家公司的资本运作中潜藏。它似乎延续着昔日德隆系的基因,又能在规避法律风险、隔离资金链危机等环节游刃有余:在无任何股权纽带的境况下,操控一个庞大的金融帝国——囊括信托、典当、租赁、期货、担保、第三方理财、PE/VC】

在群雄逐鹿的A股名利场,德隆、明天、方正等“资本系”轮番登场,其投资风格和套利路径各具千秋。“中植系”或许是其中最低调的一个——法律意义上,它未控制哪怕一家上市公司,却在十余家公司的资本运作中潜藏。

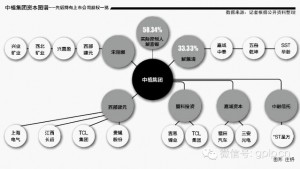

中植系背后,是规模庞大的空壳公司、错综复杂的股权沿革、刻意淡化的关联关系、循环放大的资本运作、规则边缘的混业经营,而中植集团创始人解直锟则退居幕后、越隐越深。

上月中南重工披露的重组案中,“中植系”身影再度亮相:中植资本、嘉诚资本、常州京控三家公司分别通过入股大唐辉煌、直接受让上市公司股份、新设公司参与配套融资的“三重”渠道,成为重组后中南重工的第二大股东。本月9日,中南重工又与中植资本、中南集团合资成立规模上限为30亿元的文化产业并购基金。

它似乎延续着昔日德隆系的基因,又能在规避法律风险、隔离资金链危机等环节游刃有余:在无任何股权纽带的境况下,操控一个庞大的金融帝国——囊括信托、典当、租赁、期货、担保、第三方理财、PE/VC在内的“中植系”。

解直锟为何隐身?中植系如何运作?关联企业究竟有多少?资金从何来而?怎样退出盈利?

比对大量案例,中植系大量使用“X+中融信托+上市公司”的金字塔式运作模式,其中X部分,可以是矿产、艺术品、拟上市企业股权等。这些原始资产,通过滚雪球般的金融化过程,达到了增加杠杆、提升评估、放大资产规模的显著效果,并转化为变现能力较强的上市公司股权及现金。

在这一模式中,中植系“实际控制”的中融信托是起点、亦是枢纽,它承担原始资金融通职责,又是未来与上市公司合作的重要筹码。

此外,经由中融信托链条,“中植系”旗下各金融平台之间紧密合作、互相“输血”,游走在规则边缘。例如,中融信托推出的“汇信”系列信托计划,资金主要用于受让国内典当公司持有的债权资产收益权。汇信4号的融资主体辽宁太平洋典当行等已被中植集团通过中泰创展纳入麾下,为该信托计划提供担保的北京中融汇则同样隶属中植集团。

中融信托前高层对记者透露,目前中融有近1/3的项目背后是解直锟的资产池,包括矿产等,中融也是解直锟的主要资金来源之一,“解的项目都不用‘上会’,不用过风控,产品风险很大,刚开始时投资人都不知道。”

解直锟的高明之处是,由“旧将亲友”们台前持股,其本人与旗下各类金融平台完全熔断,相关企业之间尽力实现非关联化,幕后操盘涉足金融、矿产、投资等产业的企业群。在资本运作中,“中植系”密集设立空壳公司,尽力淡化成员之间的控制关系,以规避信息披露义务,绕开监管规则限制。

对于核心的中融信托平台,解直锟早已精密部署——四年前,中植集团将控股权出让给经纬纺机,退居二股东位置。然而,中融信托的管理团队一直未撤换,董事长刘洋为解直锟的侄子。假使“中植系”拥有中融信托的实际控制权,则中融信托发行的多款产品存在违反《信托公司管理办法》、《信托公司集合资金信托计划(查询信托产品)管理办法》等监管规则之嫌。

解直锟另一重要金融版图是第三方理财。目前,中植集团掌控的第三方机构包括恒天财富、大唐财富、新湖财富和高晟财富4家。上述中融信托前高层透露,第三方机构是中融信托资金、业务体外循环的中转站和风险隔离点,有时也是“中植系”的利益转移通道及避税窗口。

解构中植系

异于其他资本系,“中植系”资本运作缜密而激进,利用中融信托平台,构筑混业经营的金融生态。在持股关系上,极为分散与隐蔽,通过高杠杆、循环式运作放大规模,呈现“金字塔”式的资本图谱,而解直锟本人隐身幕后。短短数年,一个游走在规则边缘、庞大而又神秘的金融帝国已然成型。

在中南重工跨界并购案中的出色运作,使得长袖善舞的“中植系”显山露水。

然而,以股权架构及法律关系论,“中植系”并非一家控股型集团,它甚至并不存在,但资本江湖人尽皆知。

更准确的表述应是——一个最初由中植集团创始人解直锟设立,现均为解直锟“旧将亲友”们台前持股,幕后由解直锟遥控的涉足金融、矿产、投资等产业的庞大企业群。

这一庞大的企业群,在股权关系上勾稽复杂,空壳公司且用且弃,资本运作眼花缭乱。“中植系”成员间合作密切,但在规避法律意义上的控制关系、隔断资金链危机等环节精妙设计、手法老到,使其在规则边缘游刃有余,远胜昔日德隆。

案例:低调潜行上市公司

“我觉得他们(中植系)就是赤裸裸的、极度精明的资本家,我也不敢和他们再玩这个游戏了。”

在浸淫A股的诸多资本系中,“中植系”以其极度低调潜行颇为异类。表面上,他并未实际控制任何上市公司,但暗中却通过多个资本平台、几重复杂股权关系深度介入,在幕后全盘策划乃至实际控制。

中南重工重组案是最新一例。今年3月19日,中南重工发布重组方案,“中植系”身影浮现:中植资本、嘉诚资本、常州京控三家公司分别通过两次入股大唐辉煌、直接受让中南重工股份、新设公司参与配套融资的“三重”渠道,将成重组后中南重工的第二大股东。

4月9日,中南重工的公告进一步展现中植系“后手”:与中植资本、中南集团合资成立文化产业并购基金,总规模不超过30亿元。其运作模式是:首先,中南重工、中植资本发起设立基金管理公司,之后再与中南集团、中南重工、中植资本共同发起设立并购基金。基金管理公司和三方的出资作为劣后级资金,其余资金将优先选择固定收益类资金。

再看一例。4月初,深华新大股东五岳乾坤,遭深华新全资子公司浙江青草地创始人林斌起诉,其所持深华新1300万股已被冻结,牵出股改“地下协议”与灰色内幕。

一年前,为参与股改突击成立五岳乾坤,前两大股东分别为持股39.86%的天一景观和持股27.86%的嘉诚中泰,天一景观由4位自然人联合持有,嘉城中泰为解蕙淯全资控制。记者查证,解蕙淯为“中植系”成员。

2013年6月,五岳乾坤通过向深华新赠与现金4.41亿元及突击并购而来的园林资产与股权,得以完成股改。耐人寻味的是,股改复牌的深华新,不足3个月便启动超过11亿元的再融资计划,增发对象为昊海汇嘉、中电东方、中植资本。中植身影再度现身,而前两者则是背景不明的新设空壳公司。

“中植系”究竟对深华新有怎样的影响力?股改完成时,若以单一持股量计,解蕙淯可确认为深华新实际控制人,但公司却披露为天一景观的最大自然人股东郑方。

据林斌方面人士透露,在深华新的股改中,“中植系”设计重组模式、提供股改资金、甄选人员、监督进程;股改后紧跟着推出定增融资方案。一如中南重工,中植系资金二度潜入深华新。

“五岳乾坤的股权结构极度复杂,公司治理是一个怪胎,我到现在都不知道谁是真正老板。”林斌方面人士对记者说,“中植派了一个30多岁的年轻人叫蒋斌在现场,深华新披露的实际控制人与董事长都要向他汇报。”

林斌方面人士向记者诉苦,“我是觉得他们就是赤裸裸的、极度精明的资本家,我也不敢和他们再玩这个游戏了。”

“中植系”究竟参与了多少家上市公司的资本运作?其成员企业有多少?资金从何来而?如何退出盈利?实际控制人解直锟为何刻意隐蔽?

据记者梳理,近年来西部建元、盟科投资、中植集团、中植资本、嘉诚资本、中新融创等一批中植系成员企业低调潜入十数家公司定向增发,却又绝非简单财务投资。其特点是分散隐蔽,各主体间无关联关系,上下股权结构与解直锟完全割断。

如2010年以来,西部建元认购了TCL集团、上海电气、江西长运等多家公司的定增股份。例如,TCL集团在2010年7月完成定增,中植系另一成员盟科投资也参与认购,与西部建元合计持有TCL集团7.56%股份,为第二大股东。此外,盟科投资参与吉恩镍业非公开发行,目前是后者第三大股东。

嘉诚资本则在2010年分别认购福田汽车、三安光电定增股份1405.64万股与2000万股。

2013年8月,凯撒股份定向增发过程中,在追加认购时“帮托”的两家重庆公司也隶属“中植系”,背后牵出中新融创等公司。

模式:“金字塔结构”催肥资产

“中植系”通过中融信托筹措资金、收购原始资产,随后参与上市公司资本运作获得股权或现金,进而与上市公司及其关联方合作,再通过中融信托筹措资金继续并购资产,如此循环往复。最精妙的是,中植系最终掌控这一运作链条上各环节。

记者梳理大量案例发现,“中植系”至少在运作一种类似金字塔式的资本结构,即 “X+中融信托+上市公司”。其中“X”是“中植系”的核心资产,包括矿产、艺术品或拟上市企业股权等。

简言之,“中植系”通过中融信托筹措资金、收购原始资产,随后参与上市公司资本运作获得股权或现金,进而与上市公司及其关联方合作,再通过中融信托筹措资金继续并购资产,如此循环往复;这期间,“中植系”体内金融平台间还会互相合作,接续资金、放大杠杆、分散风险。理论上,只要资金链不断,这个游戏可以一直进行下去。

例如,2013年6月,兴业矿业拟向大股东兴业集团及西北矿业定增1.04亿股募资10亿元。其中西北矿业斥资8亿认购8351万股,占发行后总股本的15.4%,发行完成后跻身第二大股东。

据查,西北矿业大股东为北京兴嘉盈,北京兴嘉盈由西部建元全资控制,而宋丽娜持有西部建元70%股份。记者查证,上述均系“中植系”成员。财务数据显示,截至2012年底,西北矿业净资产6.1亿元,当年净利润-2330.81万元。

如此身家,何来8亿定增认购款?

据新湖中宝2013年12月公告,西北矿业所需资金由兴嘉盈负责筹措并提供,因此标的股票取得的收益全部由兴嘉盈享有;届时西北矿业以定向分红的方式将收益全部分配给兴嘉盈。

西北矿业是观察“中植系”金字塔运作的切入点之一。据资料,成立于2007年7月的西北矿业注册资本5亿元,至2012年5月,经过数次股权转让,兴嘉盈成为持有西北矿业65.6%股份的控股股东。

这一过程中,2008年6月,中融信托就设立了西北矿业股权部分收益权信托计划,融资规模1亿元,用于受让兴嘉盈持有的西北矿业增资扩股收益权。

2010年起,中融信托又成立3.5亿元的兴嘉盈贷款集合资金信托计划,及4期累计达4亿元的西北矿业股权收益权集合信托计划,由西部建元或兴嘉盈持有的西北矿业对应股权提供质押担保。

这意味着,“中植系”通过兴嘉盈逐步收购西北矿业控制权所需的资金,来源于其所控制的中融信托平台,而收购后又再设新信托计划套取更多资金。

但西北矿业经营惨淡,如何让游戏继续运转?其逻辑是,参与兴业矿业定增,获得上市公司股权,为后续资本运作打开空间——据其公告,为规避同业竞争,存在资产转让与资产注入的预期。

再看一例,金飞达收购兴嘉盈所持卡西矿业45%股权一例,与西北矿业异曲同工。

2011年末,兴嘉盈将所持卡西矿业45%股权作价1.1亿元卖给金飞达,增值率达223.6倍。但转让完成后,金飞达并不介入经营。今年2月,金飞达将包括卡西矿业45%股权在内的资产转让给了大股东。

此前的2011年3月,兴嘉盈通过中融信托设立了规模为1亿元的恒殿股权收益权资金信托计划。卡西矿业即由恒殿变更而来。

这样运作意义何在?其一,从原始资产到中融信托再到上市公司,一次又一次的金融化过程促成了增加杠杆、提高评估、放大资产规模的效果;其二,解直锟所持从实物资产到上市公司股权+现金,流动性大幅增强,变现能力大幅提升;其三,这亦是一条资产“正名”的绝佳路径。

最精妙的是,中植系最终掌控这一运作链条上各环节——资产方、融资平台、中介机构、上市公司。

枢纽:中融信托隐蔽的混业经营

以中融信托为核心,解直锟精心编织起一个金融帝国。短短数年,他把中融信托打造成国内信托业最大黑马,成为“中植系”的提款机。“中植系”这一枝蔓庞杂的资本机器的核心部件是中融信托。

在“中植系”利益链上,中融信托既是平台、亦是枢纽,承担着资金融通的职能,又是未来与上市公司合作的重要筹码。

如深华新股改,据林斌方面透露,4.41亿股改资金即由中融信托融通而来;股改完成后,五岳乾坤又将所持部分股权质押于中融信托。

到上市公司则是最末端,却也是鲤跃龙门的一环。如重组完成后,中南重工与中植系设立文化产业并购基金,使得资本游戏得以延续。

以中融信托为核心,解直锟精心编织起一个金融帝国。短短数年,他把中融信托打造成国内信托业最大黑马,体量仅次于中信信托,成为核心资金融通平台,成为“中植系”的提款机。

最新案例,中融信托一款名为琨晟矿业的产品正在进行融资推介。

中融信托产品代销人士对记者介绍,“这个产品滚动发行,每个月的8号、16号、27号都会成立一期,可能会一直募集下去。这个项目是先把你的钱聚集起来,然后再去投项目,它没有单个的具体投资标的,是一揽子的。”

在计划书中,琨晟矿业信托计划的次级受益人为北京兴业源投资有限公司。查阅发现,兴业源住所信息与中植集团同属一处,法定代表人为王颖,记者查证其是盟科投资董事长及嘉诚资本执行董事、经理。

更令人惊讶的是,上述人士直接告诉记者,兴业源作为管理人,募集资金基本用于投向中植下面的矿产资源。“我们也知道这样有点违规,但别的信托公司也都这么做呀。”

依托中融信托,中植系还将融资链条伸向艺术品投资。

比如,中文传媒去年3月公告,通过全资子公司蓝海国投对艺融民生分两次进行增资,金额为各1亿元。公告显示,艺融民生由嘉诚中泰控股,后者为解蕙淯全资持有。解蕙淯现为中植集团二股东。

艺融民生的艺术品投资,依靠的也是中融信托的强力支撑

据查,在2011年和2012年期间,中融信托发行的艺术品信托产品高达十多款,其中 “融美”系列信托计划至少成立了16号产品,融美10号信托计划规模更达10亿元。融美艺术品信托计划资料显示,其投资顾问与融资方为嘉诚中泰或艺融民生。

中融信托前高层对记者透露,目前中融有近1/3的项目背后是解直锟的资产池(此前这一比例更高),包括矿产等,“解的项目都不用‘上会’,不用过风控,产品风险很大,刚开始时投资人都不知道。”

据记者调查,中植系还频繁利用中融信托为旗下其他金融机构输血,进而形成交叉合作、风险分散的混业金融体系。

如典当行,中融信托推出“汇信”系列信托计划,资金主要用于受让国内典当公司持有的债权资产收益权。汇信4号的融资主体辽宁太平洋典当行等都已被中植集团通过中泰创展纳入麾下,而为信托计划提供担保的北京中融汇投资担保有限公司,同样隶属中植集团。

在典当领域,中泰创展已涵盖“房地产典当”、“证券典当”、“机动车典当”等类别,“中植系”具有优势的 “矿业典当”业务也做得风生水起。

这种协同合作在中植内部早有先例,不久前中融信托成立“中融-融丰1号投资基金结构化集合资金信托计划”,投资范围主要即为融资租赁,该项目运作主体即为“中植系”成员丰汇租赁。

玄机:解直锟“遥控” 规避法律风险

“在中融信托出售给经纬纺机之后,解控制的第三方财富公司,成为中融信托资金、业务体外循环的中转站和风险隔离点,有时也是利益输送点和避税窗口。”

“中植系”成员利用中融信托平台不断抽取资金,向“中植系”其他企业输血,这种模式是否有违规之嫌?

查阅《信托公司管理办法》,规定信托公司开展固有业务,不得向关联方融出资金或转移财产。信托公司开展关联交易,应以公平的市场价格进行,逐笔向银监会事前报告,并按照有关规定进行信息披露。

《信托公司集合资金信托计划管理办法》亦规定,信托公司推介信托计划,应有规范和详尽的信息披露材料。同时,信托公司管理信托计划,不得将信托资金直接或间接运用于信托公司的股东及其关联人,但信托资金全部来源于股东或其关联人的除外。

解直锟如何规避法律风险?

尽管解直锟旗下旧将仍掌控中融信托管理层,其董事长刘洋为解直锟的外甥。但在法律关系上,2010年经纬纺机12亿元溢价近5倍收购中植集团所持中融信托36%股权,成为中融控股股东,中植集团已经以31.69%的持股退居二股东。

同时,无论兴业源、艺融民生、乃至中植集团,均已和解直锟毫无股权关系,这些公司控制人王颖、解蕙淯也正是在上市公司中频繁出现的面孔。

看似无懈可击的布局,往上追溯都有解直锟魅影,但解开纷繁复杂的层级关系之后,却很难找出直接关联。

从最底层兴业矿业的枝干向上伸展,二股东西北矿业由西部建元实际控制,西部建元成立于2006年,法人为宋丽娜,其住所与中植集团相同。宋丽娜出自中植集团,曾为新湖财富法定代表人。资料显示,宋丽娜去年还以中植集团助理总裁、总经理身份会见了安徽地质矿产勘查局局长李学文。

再看深华新中现身的解蕙淯。查阅中植集团工商资料,2009年控股股东仍是解直锟,后经历三次变更,股东先后从解直锟变更为刘洋,再变为刘义良和解蕙淯二人。

同样,从中南重工往上切入,嘉诚资本、常州京控及中植资本合计持股比例达19.9%,其中中植资本持有常州京控100%股权,中海聚融全资拥有中植资本,而王天宇和邹文昉合计持有中海聚融100%股权。王天宇曾任中植集团执行总裁,去年10月还与解直锟一同出现在中植集团与常州市委书记的洽谈会上。

另一方面,在嘉诚资本工商信息中,解直锟曾为公司控股股东;但去年11月,投资人变更为重庆卓智,崔宇佳与张敏合计持有重庆卓智100%股权。至此,解直锟割断其与王、崔的关系。

由解蕙淯、宋丽娜、王天宇、崔宇佳等人挂帅的各路资本,从纵向层面看似乎独立经营,但横向上,在人员架构和资本运作上却有着剪不断的微妙关系。

此外,自2010年开始,中融信托开始将第一财富管理中心整体转制成为第三方理财机构,中植集团直接和间接控制的第三方机构包括恒天财富、大唐财富、新湖财富和高晟财富4家。

4家财富管理公司官网上都高调晒出各自的股东背景。新湖财富股东包括中融信托;大唐财富股东包括中植资本;恒天财富股东包括经纬纺机、盟科投资、北京祥泰源等;而高晟财富最初由北京立丰海润投资成立。

进一步查阅发现,除了曾经担任盟科投资董事长,嘉诚资本的法定代表人亦为王颖,此人正是前述矿业信托融资方兴业源的控制人。祥泰源工商信息显示,公司此前投资人为嘉诚资本,后变更为立丰润海,而立丰海润由中新融创全资拥有。

据中新融创官网介绍,公司是中植集团全资子公司,前身为集团金融市场部,自2009年开始从事定增投资,正包括前文中凯撒股份的定增。

至此,四家财富管理公司与中植系的关联逐一印证。

中融信托前高层对记者表示,“在中融信托出售给经纬纺机之后,解控制的第三方财富公司,成为中融信托资金、业务体外循环的中转站和风险隔离点,有时也是利益输送点和避税窗口。”

截至目前,唯一尚存解直锟印迹的是,中植集团旗下的北京盟科餐饮管理有限公司,其董事长为解直锟;中植集团旗下北京市金科投资有限公司董事包括解直锟。

“高调行事,低调做人”。对解直锟有所了解之人大多会如此形容。以经营木材起家的解直锟,如今已隐身幕后操控庞大的资本帝国。但临渊险行的“中植系”和解直锟的“金字塔”式运作套路能一直延续下去吗?(本文来源:中国证券报)

* 香港企業促進會是幫助中港企業轉型升級與國際接軌(境外上市)的平臺,也報道IPO/VC/PE行業資訊及分享相關案例研究,还摘录部分国际权威机构(如AICPA等)有关企业管治、内控、会计准则、上市、与资本市场接轨等国际动态供会员参考,以提高业界的专业管理水平,更好地落实“提升企业竞争力 • 促进升级齐增值”的宗旨。