此前传遍业界的腾讯与京东联姻一事,腾讯终于在2014年3月10日通过公告的形式予以证实。尘埃落定之时,外界对此联姻交易可谓一片赞歌,“背靠大树”云云、“双赢交易”云云、马云“心急如焚”云云,但“东哥”心情究竟会如何呢?他真的也觉得这是一笔超值的买卖?人会撒谎,但交易背后的数据从来不会撒谎。

腾讯将成京东第一大股东

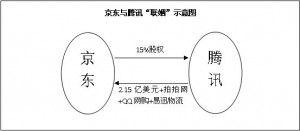

根据腾讯公告的披露,在京东IPO之前,腾讯以2.147亿美元现金+拍拍网全部股权+QQ网购全部股权+易迅物流全部资产,换取京东新发行的3.517亿股股票,占京东扩大股本后的15%。

此交易完成之后,腾讯将不再持有除易迅网之外的其他电商资产。双方还将签署战略合作协议,其中,腾讯将向京东提供微信和手机QQ客户端的一级入口位置及其他主要平台的支持;双方还将在在线支付服务方面进行合作。

与此同时,腾讯还将在京东IPO之时,按照发行价认购京东的股票,总数量为京东IPO之后总股本的5%。这意味着,如果京东IPO新发行的股份增加20%的话,腾讯承诺“包下”其中的1/4。在京东全球路演遇冷的背景下,这个安排对京东提升估值、顺利完成IPO无疑是针强心剂。

在此之前,京东的前三大股东分别为刘强东团队(23.67%)、美国老虎基金(22.1%)、高瓴资本(15.8%),腾讯现金+资产入股京东15%之后,股东座次发生变化,“东哥”持股比例稀释至20.12%,老虎基金稀释至18.79%,高瓴资本稀释至13.43%,腾讯成为京东第三大股东。如果考虑京东IPO时“东哥”的股权比例被进一步稀释,而腾讯又将进一步认购扩大股本后的5%,则腾讯将在京东IPO之后超越“东哥”成为第一大股东。

当然,即便腾讯是第一大股东,纵然有腾讯总裁刘炽平进入董事会,但“东哥”凭借1:20的投票权,自不必担心京东控制权旁落问题。

四折售股,东哥流血“卖子”

京东与腾讯联姻,这笔买卖对刘强东来说究竟划不划算?腾讯的公告中并没有直接披露,获得京东这15%股权的总对价是多少,外界仅仅知道腾讯用部分现金外加部分资产换取了京东15%的股权。

但我们通过公告中一些细节的披露,还是能够算出这笔买卖的真实对价。京东方面付出的15%股权是明确的,3.517亿股普通股。腾讯方面支付的对价包括两部分:现金部分2.147亿美元是明确的,拍拍网、QQ网购、易迅物流等资产的估值则没有直接披露。

但是,腾讯的公告显示,该等业务的净资产合计为3.98亿元,另外腾讯还披露,该等业务作价给京东时带来了19.34亿元的税前收益,这个“税前收益”也就是实际价格高于净资产的部分。那么,腾讯支付的对价中,资产部分作价应该是3.98亿元+19.34亿元=23.32亿元,这个金额按照当前汇率折算成美金大约为3.804亿美元。

腾讯支付给京东的总对价:2.147亿美元现金+3.804亿美元资产=5.951亿美元。这个总对价换取了京东3.517亿股普通股,折合1.692美元/股。

这个价格是个什么概念呢?对比一下,京东2013年2月最后一次私募融资时的价格为3.961美元/股,腾讯的认股价为此价格的42.72%,相当于京东打四折卖股票给腾讯。如果考虑到2013年2月至2014年3月这一年期间京东估值的合理增长,腾讯认股的价格甚至比四折还要低。

“东哥”在IPO前夕按低至四折的价格卖股票,难道不是流血“卖子”吗?

刘强东的得与失

也许,有人会反驳说,这笔交易账算得太刻薄了,腾讯向京东投入的微信、手机QQ等移动端的流量入口,如此战略性的资源难道不能折价吗?

流量入口这种无形的资源,是无法在交易上具体量化的,如果要把这个复杂的交易简化成所有人能够理解,那就是:京东以四折的价格向腾讯卖了15%的股权,换取京东在腾讯移动端的电商流量排他性优先入口。这笔交易划算与否,相信不同的人答案各不相同。

其实,这某种程度上折射出“东哥”的无奈,移动互联网的变化一日千里,已经没有时间留给“东哥”去算经济账了。这笔买卖对于“东哥”而言,值还是不值,最终取决于两点:第一,京东能否借助腾讯的流量输血,在移动端做大做强甚至颠覆阿里的地位;第二,“东哥”能否在“小马哥”的屋檐下维系住完全自主的运作空间。

关于第一点,目前来看,外界对此多数持乐观态度。关于第二点,目前还是悬念。于控制权角度而言,对移动电商领域志在必得的腾讯,能给“东哥”多少自主的空间呢?且不说易迅网的前车之鉴,2010年腾讯战略参股易迅,2012年腾讯更进一步对易迅完成控股,整个易讯纳入腾讯的大电商体系,易迅创始人卜广齐某种意义上已经成为腾讯的职业经理人。

除了易迅网之外,如果去翻看腾讯过往的收购经历,还有大量类似的案例,腾讯都是通过先参股然后逐步蚕食乃至最后完成控股。比如,深圳网域、GoPets Ltd.、Riot Games、Gamegoo Group等等。

京东接受了腾讯的战略参股,日后是否也会沿续易迅网及众多案例的路径?当然,“东哥”手握1:20的投票权可以稳坐钓鱼台,但不得不正视的是,腾讯一旦入股京东,则其作为产业投资者,绝不可能像老虎基金等财务投资者那样,任由刘强东贯彻其战略意志,强势的“东哥”难免要跟“小马哥”产生摩擦。

“东哥”与“小马哥”的蜜月期有多长,我们拭目以待。

缘何易迅未能并入京东?

提及易迅,还有一个令外界颇为疑问的问题:缘何腾讯控股的易迅没有成为此次京东合并的对象?

根据交易方案,腾讯旗下的拍拍网、QQ网购等电商资产并入京东,但是同为腾讯旗下的易迅却并未并入京东,仅仅是将易迅的物流资产并入(因为QQ网购持有易迅9.9%的股权,所以京东也就间接持有易迅9.9%的股权)。

按理,易迅的资产质量要优于拍拍网及QQ网购,京东即使不全面合并腾讯旗下的电商资产,也应该优先选择优质的易迅嘛。

难道是因为腾讯不愿意将易迅交付于京东?此推测显然站不住脚,腾讯将亲儿子都给了京东,更何况作为养子的易迅。而且,与京东联姻之后,易迅于腾讯而言已经失去了战略价值。

再或者是因为易迅不是腾讯的全资子公司,易迅网的其他股东(比如卜广齐管理层股东)反对?腾讯已经完成对易迅的控股,管理层股东并没有投反对票的足够筹码。况且,京东与腾讯联姻之后,腾讯的战略性资源都向京东倾斜,易迅即使维持独立地位也难以享受到腾讯的“输血”了,在此背景下,易迅管理层选择维持独立地位更非明智选择了。

其实,最为合理的解释便是,易迅网由于体量大亏损幅度也大,如果选择即刻并入京东,京东的报表会更加难看,甚至其2013年全力折腾出来的盈利(详见《新财富》2014年3月号封面文章)都将被易迅的亏损吞噬掉,这无疑将影响到京东IPO时的路演估值,不利于京东IPO的顺利推进。

所以,易迅暂缓一步并入京东,符合包括腾讯在内的京东各方股东的最佳利益。所以,京东及腾讯之间才会有一个“认购期权协议”:“本公司(腾讯)授予京东于遵守适用法律的前提下,收购上海易迅保留权益(腾讯持有易迅的剩余权益)的认购期权”。

对于这样的安排,刘强东尤为求之不得。想想看,如果易迅马上整体并入京东,那么如前面所分析,京东依然是按照四折的价格向腾讯发行股份,刘强东又得多付出多少冤枉的代价?!而如果选择京东完成IPO之后收购易迅的剩余股权,则可以按照IPO之后的股价来支付股份,同样的对价,京东需要支付的股票数量或将大大减少。(来源:新财富 作者:苏龙飞)